信贷证券化(信贷证券化的交易结构)

1、信贷资产证券化是将原本不流通的金融资产转换成为可流通资本市场证券的过程有利于提高提升银行的运营效率拓宽开发性金融的融资渠道优化开行的资产结构就是将一组流动性较差信贷资产,如银行的贷款企业的应收账款,经过。

2、资产证券化指的是金融机构以基础资产未来所产生的现金流为偿付支持,通过结构化设计进行信用增级,将流动性差的资产转换成为可流通资本市场证券,在此基础上发行资产支持证券的过程。

3、信贷资产证券化是指把欠流动性但有未来现金流的信贷资产如银行的贷款企业的应收账款等经过重组形成资产池,并以此为基础发行证券广义上,信贷资产证券化是指以信贷资产作为基础资产的证券化,包括住房抵押贷款汽车贷。

4、资产证券化只要是面向全国三线以上城市,具有稳定现金流的实业或者物业,一般都是3亿起的大项目,以特定资产组合或特定现金流为支持,发行可交易证券的一种融资形式信贷资产证券化是指将银行的信贷业务贷款业务转变为资本。

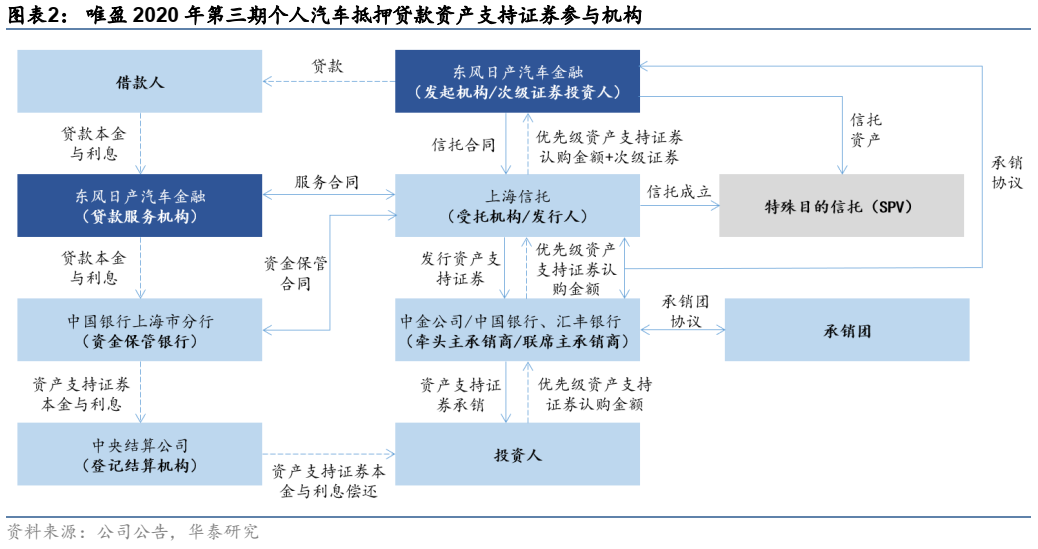

5、信贷资产证券化概念 2005年4月,中国人民银行中国银监会发布信贷资产证券化试点管理办法,将信贷资产证券化明确定义为quot银行业金融机构作为发起机构,将信贷资产信托给受托机构,由受托机构以资产支持证券的形式向投资机构。

6、从广义上来讲,信贷资产证券化是指以信贷资产作为基础资产的证券化,包括住房抵押贷款汽车贷款消费信贷信用卡帐款企业贷款等信贷资产的证券化而开行所讲的信贷资产证券化,是一个狭义的概念,即针对企业贷款的证券。

7、信贷资产证券化的内容 一般来讲,银行信贷资产是指银行发放的各种贷款以及应收账款,通常包括住房抵押贷款商用房抵押贷款工商业贷款汽车贷款以及应收账款等按资产质量划分可分为高质量根据北京大学金融与证券研究中心。

8、我国自2005年开始开展较为规范的信贷资产证券化试点以来,在信贷资产出售证券产品发行和流通等方面都取得了一定进展以下是我为大家整理的,希望你们喜欢资产证券化是20世纪70年代产生于美国的一项重大金融创新,是世界金融。

9、贷款是资产证券化的主要基础资产贷款证券化就是将已存在的信贷资产加以组合并以其产生的现金流量为担保在市场上发行证券,其实质是将缺乏流动性的非标准化的贷款转换成为可转让的标准化的证券,并转售于市场投资者的过程。

10、由于信用资产证券化业务链条复杂,涉及的中间机构较多,技术要求复杂,中间任何一个环节都存在漏洞,都可能产生相应的操作风险和法律风险二信贷资产证券化风险防控 1建立风险隔离制度 针对基础资产复杂这一难题,务必采用风险。

11、2信贷资产证券化是指把欠流动性但有未来现金流的信贷资产如银行的贷款企业的应收帐款等经过重组形成资产池,并以此为基础发行证券3证券资产证券化即证券资产的再证券化过程,就是将证券或证券组合作为基础。

12、资产证券化是以特定资产组合或特定现金流为支持,发行可交易证券的一种融资形式银行信贷资产证券化是什么意思? 个人理解是商业银行把住房抵押贷款或者其他的信贷资产作为证券化资产形成一个资产池,打包信托给受托机构,由受托机构对该资产。

13、信贷资产证券化在银行间债券市场交易根据查询相关公开信息显示信贷资产证券化是将原本不流通的金融资产转换成为可流通资本市场证券的过程,形式种类很多,其中抵押贷款证券是证券化的最普遍形式。

14、狭义的资产证券化是指信贷资产证券化按照被证券化资产种类的不同,信贷资产证券化可分为住房抵押贷款支持的证券化MortgageBacked Securitization,MBS 和资产支持的证券化AssetBacked Securitization, ABS 根据基础。

15、我国资产证券化通常有三种模式即信贷资产证券化券商专项资产证券化和资产支持票据ABN其中资产支持票据不必设立特殊目的载体,不属于真正意义上的资产证券化,更接近于用特定资产受益权增信的中期票据三种形式资产证券化的。

16、即实体资产向证券资产的转换,是以实物资产和无形资产为基础发行证券并上市的过程2信贷资产证券化 是指把欠流动性但有未来现金流的信贷资产如银行的贷款企业的应收帐款等经过重组形成资产池,并以此为基础发行证券。

17、信贷资产证券化的基本过程包括资产池的组建,交易结构的安排和资产支持证券Asset Backed Securities, 简称ABS的发行,以及发行后管理等环节信贷资产证券化通过上述过程,信贷资产的形态发生了转化,从原始的诸多离散贷款形式。

18、相对于证券公司而言,商业银行的资产证券化大多为信贷资产证券化,由人民银行银监会主管,在银行间市场发行,基础资产为银行业金融机构的信贷资产证券公司的资产证券化由证监会主管,在交易所市场发行,基础资产为企业所拥有。

评论